Bo- og tillægsboafgift og 30% reglen

Når arven efter en afdød skal udloddes, skal der som udgangspunkt altid svares boafgift, og i visse situationer også tillægsboafgift, afhængig af arvebeholdningens størrelse og arvingernes tilknytning til afdøde.

Hvem skal betale arveafgift?

Ægtefæller og visse almenvelgørende organisationer arver afgiftsfrit. Børn, børnebørn, visse samlevere og forældre m.fl. skal betale 15% i boafgift hvor andre, ikke er omfattet af enten den afgiftsfrie- eller 15%-gruppen, betaler også tillægsboafgift med yderligere 25%.

Bundfradraget reguleres årligt, og relaterer sig til dødsåret.

2018 – 282.600 kr.

2019 – 295.300 kr.

2020 – 301.900 kr.

2021 – 308.800 kr.

2022 – 312.500 kr.

2023 – 321.700 kr.

2024 – 333.100 kr.

2025 – 346.000 kr.

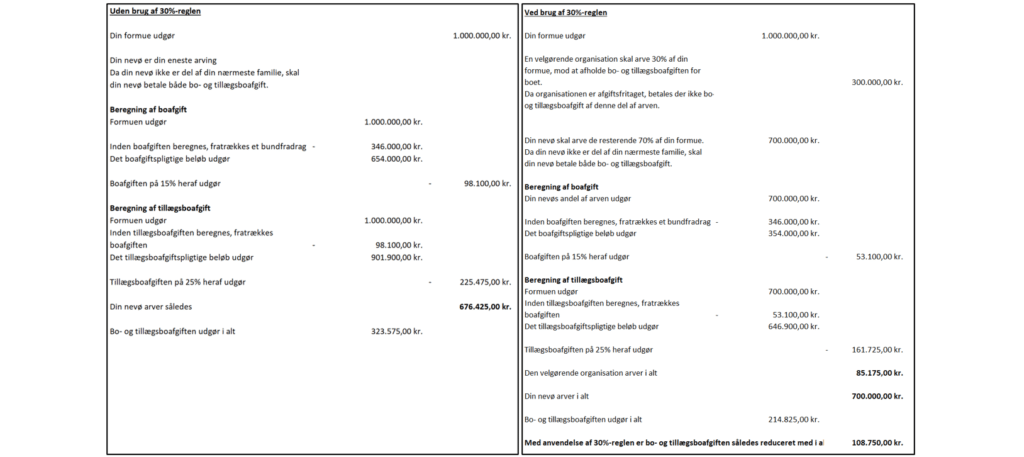

Regneeksempel

Afdødes bobeholdning udgør 1.500.000 kr. Afdødes eneste arving er en nevø. Afdøde har ikke oprettet testamente og er afgået ved døden i 2025.

En nevø tilhører den afgiftsklasse, der skal betale bo- og tillægsboafgift, hvilket i alt svarer til ca. 36,25%.

Af bobeholdningen på 1.500.000 kr., skal der indledningsvis beregnes boafgift med 15% over bundfradraget. Bundfradraget udgør i 2025 i alt 346.000 kr.

Boafgiften udgør således 15% af (1.5000.000 kr. – 346.000 kr.) = i alt 173.100 kr.

Herefter beregnes tillægsboafgiften på 25%. Tillægsboafgiften beregnes således: 25% af (1.500.000 kr. – 173.100 kr.) = i alt 331.725 kr.

Samlet set udgør bo- og tillægsboafgiften herefter 504.825 kr. (173.100 kr. + 331.725 kr. )

Arv til udbetaling til nevøen udgør herefter 995.175 kr. (1.500.000 kr. – 504.825 kr.)

30%- reglen

Har man alene arvinger i den “dyre” afgiftskasse. Kan man i visse situationer med fordel oprette et testamente, hvori man tilgodeser en velgørende og afgiftsfri organisation med indtil 30% af arven, mod at organisationen afholder samtlige afgifter over arven. På denne måde kan man reducere den faktiske afgift, man tilgodeser et velgørende formål og man øver sin arvings arv. Dette kan ske ved den såkaldte 30%s regel.

Regneeksempel på 30% reglen (2024)

Du kan bruge vores guide til testamente her.